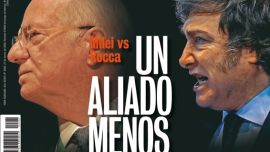

Mauricio Macri anunció este 10 de enero un acuerdo para abaratar la mano de obra en Vaca Muerta y prometió que esta formación de hidrocarburos no convencionales de Neuquén, el oeste de Río Negro y el sur de Mendoza traerá una “revolución de empleo” y 5.000 millones de dólares de inversión este año. No habló de la caída del 38,5% de la inversión en exploración y producción de petróleo y gas de YPF en los primeros nueve meses de 2016, a 2.428 millones de dólares.

En un reciente encuentro organizado por la Fundación Friedrich Ebert, de la socialdemocracia alemana, y el Centro de Estudios Municipales y Provinciales (Cemupro), del socialismo santafesino, el economista Gustavo García Zanotti alertó sobre la merma inversora, tras las subas de los años posteriores a la nacionalización del 51% de YPF bajo el Gobierno de Cristina Fernández de Kirchner. Claro que fue el propio presidente y CEO de YPF nombrado por la exjefa de Estado, Miguel Galuccio, el que anunció, antes de irse en marzo pasado, que la inversión total de la empresa caería 25% en 2016 por la persistente baja del precio internacional del crudo. El ajuste acabó siendo mayor de la mano de sus sucesores: el presidente Miguel Gutiérrez, ex ejecutivo de JP Morgan y Telefónica, y el CEO Ricardo Darré, ex empleado de la petrolera francesa Total.

García Zanotti, integrante de la Sociedad de Economía Crítica y el Taller Ecologista, advierte que, “como la tasa productiva se redujo frente a la renta puramente financiera, se desarrollan burbujas con la deuda del Estado” y así es como la inversión financiera de YPF al 30 de septiembre pasado representó el 60% de lo destinada a exploración y producción en los primeros nueve meses de 2016. Un año antes esa relación era del 4%. La cartera en títulos públicos y fondos comunes de inversión se multiplicó 13 veces, de 1.578 millones de pesos a 21.209 millones, muy por encima del 40% de inflación anual. Al 30 de septiembre de 2015, cuando el Estado se financiaba con emisión monetaria en lugar de deuda suscripta en los mercados, YPF no invertía en bonos. El Gobierno de Macri, con Juan José Aranguren como ministro de Energía, optó por pagar con títulos los subsidios adeudados a las petroleras por el llamado Plan Gas. YPF embolsó así los Bonar 2020 por 11.500 millones de pesos que, según un decreto presidencial de mayo pasado, no podían ser liquidados en su totalidad en el corto plazo. “Habrá que estar atentos a cómo evoluciona la inversión financiera en un futuro”, observa García Zanotti. “Mientras el desarrollo de Vaca Muerta se valorizó, YPF compró empresas y concesiones. Ahora que el ciclo se encuentra a la baja, la gestión se desprendió de áreas en Neuquén y Río Negro”, señala el economista, que agrega: “Ojo que Galuccio tenía la misma visión que Gutiérrez”.

PICO. En YPF relativizan las comparaciones de García Zanotti. No niegan la caída de la inversión en exploración y producción. Eso consta en los resultados oficiales. Pero la justifican: “Era razonable que bajara la inversión después del pico al que había llegado en Vaca Muerta”. ¿Pico? Todos los analistas acuerdan que la inversión debería al menos duplicarse para alcanzar el desarrollo que los hidrocarburos no convencionales lograron en Estados Unidos. “Es que entre 2013 y 2015 se hizo Loma Campana (el proyecto con Chevron) y nosotros no queremos quemar la plata, como nos pedía (Axel) Kicillof”, recuerdan en la petrolera al ex ministro de Economía kirchnerista. Los amigos de Galuccio culpan a sus sucesores de acotar la inversión más de lo previsto y señalan que, desde que se fue, YPF dejó de sumar acuerdos de inversión como los que él firmó con Chevron, Dow o la malaya Petronas.

En la petrolera de Gutiérrez y Darré desmienten que estén ahora más abocados a lo financiero que a lo productivo. “Lo que hicimos fueron dos emisiones grandes de deuda en julio (pasado), por 750 millones de dólares y 300 millones de francos suizos, y las mantuvimos en caja. Antes poníamos más plata en plazos fijos, pero ahora preferimos quedarnos con los bonos que rinden el 8% en dólares. Pero toda la deuda tomada es para invertir a futuro en los pozos. En 2017 invertiremos más que en 2016”, prevén en la empresa. Si se suman las tenencias en efectivo, los plazos fijos y los activos financieros de YPF, se observa que se duplicaron desde 16.191 millones de pesos al 30 de septiembre de 2015 hasta 32.407 millones un año después. “Pero vas a ver que esa cifra va a bajar a alrededor de 16.000 millones cuando se conozcan los resultados al 31 de diciembre de 2016”, prometen en la petrolera.

Dos analistas que siguen la acción de YPF tampoco quieren comentar con nombre y apellido. Uno trabaja en una sociedad de bolsa de capitales nacionales y opina así: la inversión productiva bajó porque en 2015 se invirtió mucho con poca eficiencia. Invertías 6.000 millones para crecer en producción 2% o 2,5%. En cambio, nosotros calculamos que en 2016 invertiste 3.500 millones (41% menos) y mantuviste igual la producción”. Claro que hay quienes consideran que la petrolera bajo control estatal debería regirse con otros parámetros.

“Es verdad que YPF podría haber liquidado antes los Bonar para invertir, pero va a hacerlo y, mientras tanto, los mantiene en vez de dejar la plata muerta en una cuenta bancaria”, justifica el analista de la sociedad de bolsa a la petrolera. “Estarías timbeando si el Ebitda (sigla en inglés de ganancias antes de intereses, impuestos, depreciaciones y amortizaciones) fuera más que la inversión productiva, pero no lo es. En 2016, el Editba será 3.800 millones de dólares, contra 4.000 millones de inversión. La diferencia se cubre con endeudamiento”, comenta el empleado de la sociedad de bolsa. Alerta, en cambio, sobre las pérdidas por 30.154 millones de pesos en los primeros nueve meses de 2016, tras años de ganancias: “Perdió porque el precio del combustible no aumentó desde mayo (volvió a subir este 12 de enero) y porque la devaluación del peso (de diciembre de 2015) devaluó los activos fijados en pesos”.

El otro analista consultado, de un banco internacional, reconoce que la industria petrolera se encuentra en transición por el abaratamiento del barril. No le preocupa el endeudamiento de YPF, que es de 1,86 veces el Ebitda y va camino de 2,15: “Para una empresa argentina es alto, pero es poco si lo comparás con petroleras de otros países”. Las europeas promedian un ratio de 1,9 y las norteamericanas, de 2,52. Pero el empleado del banco advierte: “Hay deuda de YPF que no genera valor porque los primeros pozos que hizo Galuccio en Vaca Muerta tuvieron una productividad menor a la esperada”.

Comentarios