Desde Luis Landriscina hasta el papa Francisco y Esteban Bullrich han repetido el chiste de que en un sandwich de jamón y queso la vaca colabora, pero el cerdo se compromete. Quizá el ministro de Energía, Juan José Aranguren, no lo había escuchado. En la inauguración de la exposición bienal Argentina Oil & Gas, el pasado 25 de septiembre en la Rural, comentó que en un reciente viaje al exterior había oído que en los huevos con tocino era la gallina la que colaboraba y el porcino el que ponía el cuerpo. El ex presidente de Shell Argentina recurrió a esa metáfora para alentar a los inversores en una coyuntura que muestra caída de la perforación de pozos y de la producción. Lo escuchaban poderosos empresarios como Alejandro Bulgheroni, accionista (25%) de las fusionadas Pan American Energy (PAE) y Axion Energy, y Marcelo Mindlin, dueño de Pampa Energía y de la constructora que era de Angelo Calcaterra, primo del presidente Mauricio Macri.

Al finalizar el discurso del ministro, cuando el público se retiraba, otro hombre de negocios encaró a Mindlin. No para preguntarle de su fulgurante ascenso en el año y medio de Gobierno de Macri ni por la revelación periodística de que había adherido al blanqueo de capitales, sino por las palabras de Aranguren. “Que haya compromiso como el del chancho va a ser difícil”, bromeó el presidente de Pampa, que el año pasado se quedó con la filial argentina de Petrobras.

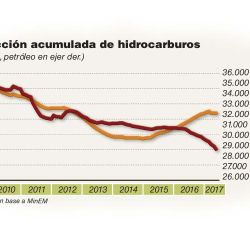

El ministro había hablado de que la industria petrolera se encontraba en un “punto de inflexión”, en un “escenario complejo”. Es que mientras se anuncian pactos de flexibilización laboral con los sindicatos de Neuquén, Chubut y Santa Cruz y planes de inversión de diversas compañías en la formación no convencional Vaca Muerta, los datos actuales resultan desoladores.La producción de petróleo cayó 7,5% en julio pasado y acumula un descenso del 6,7% en los últimos 12 meses relevados, según cifras del Instituto Argentino de la Energía (IAE) General Mosconi, que manifestó su “preocupación”. La extracción de crudo había consolidado su derrape en 2011, antes de la estatización del 51% que Repsol tenía en YPF, se recuperó apenas en 2012, volvió a bajar en 2013, se mantuvo estable en 2014 y 2015 y se derrumba desde el año pasado. En 2014, el barril pasó de cotizar de 100 dólares a la mitad, como en la actualidad. Aquel año, el Gobierno de Cristina Fernández de Kirchner, que antes había impulsado una política de combustible barato, lo mantuvo caro al crear un precio sostén, el llamado barril criollo, a 77 dólares, que pagaban los consumidores y los contribuyentes, vía subsidios. Pero Aranguren dio de baja ese invento K en enero pasado y ahora el petróleo local se ha abaratado hasta igualarse con el del resto del mundo. En el surtidor no se notó. La producción petrolera viene cayendo desde hace 19 años, en buena parte porque están maduros los pozos convencionales, mientras que el abaratamiento del barril quitó interés por el crudo de Vaca Muerta.

“El barril criollo sirvió para mantener la actividad y el empleo, y apenas se terminó YPF dio de baja equipos de perforación en el Golfo San Jorge (entre Chubut y Santa Cruz)”, comenta un ingeniero en petróleo con tres décadas de experiencia, que prefiere mantenerse en el anonimato. Muchas otras empresas también mudaron inversiones y equipos del Golfo San Jorge a Vaca Muerta, aunque los trabajadores no suelen migrar tan rápido.El ingeniero recuerda también que YPF pasó a necesitar menos equipos en esta formación neuquina porque en los tiempos K apostó por perforar pozos verticales, de modo de revertir la caída productiva en forma veloz, en lugar de hacer los horizontales, que son más eficientes y que fueron los que revolucionaron la industria petrolera y gasífera de Estados Unidos.

Repsol. La cantidad de pozos perforados en la Argentina, tanto de crudo como de gas, subió de 812 en 2011 a 890 en 2012, 1.352 en 2013 y 1.435 en 2014. Al año siguiente bajó a 1.316; en 2016, a 913 y en los primeros ocho meses de 2017, a 548, según datos del Ministerio de Energía. De continuar así el ritmo, el año terminará con 822 pozos, un nivel similar a los últimos tiempos de Repsol.

La obtención de gas descendió 1,8% en julio y no es el primer mes que lo hace. También disminuyó en mayo y junio. No obstante, en los últimos 12 meses aún acumula un alza del 1,1%. La producción de gas también venía cayendo, entre los bajos precios y la maduración de las cuencas, desde el inicio del kirchnerismo hasta que en 2015 comenzó a crecer sobre la base de dos factores. Por un lado, el Plan Gas, que subvenciona desde 2013 a las petroleras que elevan la extracción con un precio de 7,50 dólares el millón de BTU (unidad de medida) y que vence a fin de año. Por el otro, el desarrollo del fracking (técnica no convencional) en Vaca Muerta, donde se extrae shale gas, o de esquisto, y sobre todo en otras formaciones de la cuenca neuquina, como Las Lajas y Mulichinco, donde hay tight gas, o de arenas compactas. Pero este año la producción de gas empezó a desacelerar su crecimiento a 12 meses vista.“El precio del gas no ayuda”, busca el citado ingeniero explicaciones a la reciente caída productiva. “Con el Plan Gas cobramos 7,50 dólares por el gas nuevo y el 2,40 por el gas viejo, es decir, que el promedio es 5. Pero el plan tiene fecha de vencimiento y falta que se reglamente el nuevo esquema. Sabemos que las distribuidoras pagarán 6,78 dólares en 2019 pero sólo por el gas que se produzca en la cuenca neuquina. Las distribuidoras de la Patagonia pagarán ese precio años después.

No sabemos si todos los proyectos estarán subvencionados o habrá un cupo. Tampoco cuánto pagarán los clientes que no son distribuidoras. El 25% de hogares con tarifa social pagará la distribución y el transporte, pero cero pesos por el gas. ¿Cómo se financia eso? El precio promedio del gas bajará a 4 o incluso 3 dólares. Vas a arrancar un 2018 sin un programa claro. Deberíamos haber tenido definiciones en junio. Para invertir necesitás precio actual para tener plata y precio futuro para mirar el largo plazo. Necesitás dos o tres años de inversión fuerte para producir razonablemente. En Vaca Muerta necesitarías 3.000 o 5.000 millones de dólares por año y estás en 1.500 o 2.000. Hoy los fundamentos para la inversión están débiles”, se explaya desde la tranquilidad del anonimato este ejecutivo con tres décadas de rodaje. En 2014, cuando el petróleo batía récords y comenzaba el Plan Gas, la inversión llegaba a los mismos 2.000 millones que ahora, sobre todo de la mano del acuerdo entre YPF estatal y la norteamericana Chevron. Ahora invierten más privadas. El ingeniero destaca, no obstante, la flexibilización laboral que impulsó el Gobierno. Calcula que el peso de la mano de obra sobre el costo total de perforación, fractura y terminación de un pozo bajará, una vez que se implemente, del 60 al 50%. El acuerdo ha implicado la reducción de la cantidad de operarios por excavación, de tres a cinco, ha reducido las horas taxi (pago por horas de transporte hasta la locación) y ha eliminado la prohibición de trabajar con vientos fuertes. En los hechos los sindicatos han presionado a sus afiliados para reducir el ausentismo del 25 al 10%.

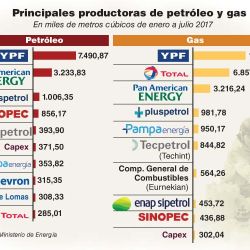

En la apertura de Argentina Oil & Gas, el presidente del Instituto Argentina del Petróleo y el Gas (IAPG), Ernesto López Anadón, aclaraba que esa feria de más de 300 stands y 20.000 visitantes no era "una celebración sino una oportunidad para mostrar la pujanza" de un sector con "grandes anuncios de inversión". Pero reconoció la "alta declinación de los campos maduros", los de petróleo y gas convencional de todo el país. El shale oil (petróleo) ya representa el 9% de la producción nacional de crudo y el shale y tight gas, el 25.

Lea también:

-Pozos en la YPF de Macri: la inversión en exploración y producción cayó 38%

-Las petroleras recibieron transferencias por 21.535 millones de dólares en ocho años

-El CEO de Shell dice que su próximo auto será eléctrico

Petroleros. Al día siguiente, el gerente general de Pampa, Horacio Turri, reconoció: "Hoy no miramos el shale oil, Vamos a invertir 700 millones en cinco años en tight y shale gas. Para garantizar el éxito de Vaca Muerta hay que dar señales económicas correctas de plazos y precios. Se necesita un marco impositivo que favorezca el capital intensivo y destrabar la iniciativa privada. Hay sólo nueve sets de fractura y ocho taladros para perforar. La tecnología existe, pero hay que hacerla llegar más rápido". Tecpetrol, la quinta productora de crudo y sexta de gas, pertenece a Techint, que está apostando fuerte por Vaca Muerta. El grupo fabrica además los tubos. "Hay condiciones para tomar decisiones de inversión que no veíamos desde 2000", dijo el presidente de Tecpetrol, Carlos Ormaechea. "Hay más equipos de perforación que a principios de año. Se va a recuperar la producción de gas", pronosticó. El gerente general de Pluspetrol Argentina, Germán Macchi, consideró que el Gobierno "despejó la variable precios", pero admitió que su filial compite con otras del mismo grupo de las familias Rey y Poli. Esta petrolera argentina, tercera en crudo y cuarta en gas, tiene fuerte presencia, por ejemplo, en Perú, más allá de los daños ambientales que el gobierno de ese país le ordenó que reparara y que han derivado en conflictos con poblaciones indígenas.

Este tipo de conflictos por contaminación y tierras de pueblos originarios también se repiten en la industria petrolera argentina. Por caso, mapuches fueron desalojados el pasado 19 de septiembre de un paraje neuquino de donde YPF se surte de agua para el fracking.

Comentarios