Entre abril de 2016 y abril 2018 la economía argentina transitó nuevamente un ciclo de atraso con endeudamiento externo. Pese a que en esta oportunidad el proceso duró sólo dos años, culminó en un conocido círculo vicioso: salto cambiario, brote inflacionario, brusca recesión y dudas sobre el repago de la deuda en moneda dura.

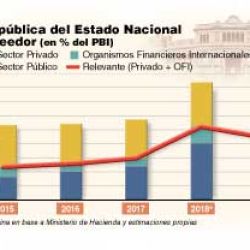

La posibilidad de que las variables nominales ajusten junto con el abultado acceso al financiamiento del Fondo Monetario Internacional (FMI), evitaron un colapso económico como el de fines de la convertibilidad. Sin embargo, las dudas sobre el repago de la deuda pública persisten: el Tesoro Nacional perdió acceso al financiamiento externo y los servicios de la deuda pública relevante (en manos de privados y organismos financieros internacionales) están mayoritariamente denominados en moneda dura (más del 80% del stock).

En el contexto actual de desconfianza la capacidad de repago de las acreencias del Estado se limita, en primer lugar, a la capacidad de la economía de alcanzar un superávit externo (es decir, consumir menos de lo que se produce). Luego, a que el sector público acumule excedentes en moneda local para comprarle al sector privado las divisas generadas. Por último, en el mediano plazo la economía necesita volver a crecer para alcanzar una trayectoria sostenible del ratio deuda/producto.

(Leer también: Cómo será la economía 2019, según una de las analistas que más acierta)

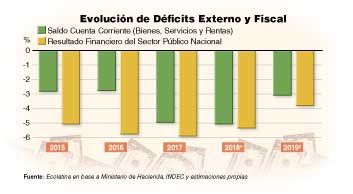

Generación de divisas comerciales. La corrección del atraso cambiario y el fuerte desplome de la actividad han reducido considerablemente el déficit externo. Sin embargo, el resultado de la cuenta corriente sigue siendo negativo: el superávit del intercambio de bienes cubre el rojo de la cuenta servicios, pero no alcanza a compensar el elevado déficit de rentas (pago de intereses y giro de utilidades). Más aún, si se produce una recuperación del nivel de actividad (poco probable en el corto plazo, pero vital en el mediano plazo), las importaciones repuntarían aumentando el desequilibrio externo.

Por ende, se puede afirmar que en este contexto el nivel actual del tipo de cambio real (en torno al promedio histórico) resulta insuficiente. Entre los principales motivos destacan:

1) Presión tributaria récord en el sector transable, no compensada por boom de precios de commodities.

2) Las condiciones financieras internacionales más restrictivas y la elevada desconfianza hacia nuestro país obstruyen el roll-over de los servicios de la deuda en moneda extranjera (el costo anual del financiamiento en dólares alcanza los dos dígitos).

3) En las últimas décadas hemos quedado rezagados en la carrera mundial de la productividad.

4) Las reservas internacionales propias del Banco Central son acotadas: pese a que el stock bruto supera los US$ 65.000 M, las mismas son prestadas (FMI, encajes de depósitos en dólares privados, swap con China, etc.).

5) Bolsonaro quiere abrir el Mercosur, lo que implicaría perder el acceso preferencial a nuestro principal mercado exportador, ya que habría que competir en igualdad de condiciones arancelarias con potencias exportadoras.

(Leer también: Cumbre Macri y Bolsonaro: ni poco ni demasiado)

Existen dos factores que pueden descomprimen un poco el frente externo:

1) Vaca Muerta: si las inversiones en shale oil & gas se sostienen (dependerán del precio internacional y las reglas de juego), en un par de años la Argentina habrá recuperado el autoabastecimiento energético.

2) FMI: hacia fines de 2019 se concretaría un importante cambio de manos en la tenencia de deuda pública relevante. Las acreencias en manos del Fondo crecerían en más de US$ 50.000 millones y el stock en manos de privados bajaría en una cifra similar. Esto le facilitará al próximo presidente electo estirar los plazos de una parte significativa de dicha deuda (habrá que posponer los elevados vencimientos de 2022/23 con el FMI).

(Leer también: Lopetegui, el nuevo secretario de Energía que desconoce del tema)

Superávit fiscal. El desafío fiscal que enfrenta el sector público es enorme y se concentra principalmente en el ámbito nacional, puesto que la devolución gradual (3% por año a partir de 2016) a las provincias del 15% de la masa coparticipable que se direccionaba a ANSES permite que el conjunto de las provincias se acerque al superávit financiero.

Este año el sector público nacional tiene que alcanzar el equilibrio primario, lo cual es un esfuerzo mayúsculo teniendo en cuenta que en 2017 dicho rojo rozaba el 4% del PBI, y que actualmente 60% del gasto primario ajusta -por la ley de movilidad jubilatoria- a la evolución pasada de la inflación y, en menor medida, a los salarios. De hecho, una necesaria política de desinflación implica expandir dichas erogaciones en términos reales.

A principios de 2018, el Ejecutivo concentró esfuerzos en recortar gastos (subsidios, salarios, seguridad social, gasto de capital y transferencias discrecionales) en un contexto de pérdida de ingresos reales por la recesión, por la rebaja de alícuotas de impuestos distorsivos aprobados en la reforma tributaria de 2017 y por la devolución a provincias de otro 3% del 15% de la masa coparticipable que iba a ANSES.

Sin embargo, la profundización de la crisis y el segundo acuerdo con el FMI llevaron al Ejecutivo a elevar la presión tributaria, introduciendo retenciones a todas las exportaciones (bienes y servicios) y a posponer la mayoría de las rebajas de alícuotas pautadas en la mencionada reforma tributaria.

Incluso si las medidas implementadas alcanzan para cumplir la ambiciosa meta fiscal de 2019, el año que viene el sector público nacional tendrá que conseguir un superávit primario de 1% del PBI en un contexto en el cual el margen para seguir bajando el gasto primario y/o subiendo los impuestos será prácticamente nulo.

Asimismo, sostener en 2021 el ahorro primario alcanzado será aún más difícil, ya que para dicho año se deberían eliminar los derechos de $ 3 y 4 por dólar exportado, el sector público nacional no percibirá nada del 15% de la masa coparticipación que iba a ANSES y la reforma tributaria estaría prácticamente implementada. Por último, los saltos abruptos del tipo de cambio no impactan significativamente en el resultado primario, pero elevan peligrosamente los servicios de la deuda pública. Por caso, en 2018 el pago de intereses de la deuda pública superó el 3% del PBI (representando casi 15% de los ingresos del sector público nacional) y el ratio deuda/producto se duplicó (el PBI en dólares se desplomó). Esta carga seguirá creciendo hasta que se estabilice el tipo de cambio real, baje el costo del financiamiento externo y la economía vuelva a crecer.

Crecimiento sostenido. Por último, pero no por ello menos importante, la economía argentina tiene que volver a crecer lo antes posible para facilitar la reducción del déficit fiscal y estabilizar el ratio deuda/producto. Esto requiere divisas, por lo que es clave que la expansión sea liderada por el sector transable para no volver a chocar con la restricción externa.

Para que esto suceda se necesita simultáneamente alcanzar un tipo de cambio real más alto e implementar mejoras de la competitividad no cambiaria, principalmente en materia laboral, educativa, logística, de capacitación, de infraestructura y tributaria.

El principal escollo en este plano es que ni Cambiemos ni el FMI cuentan con un plan de crecimiento de mediano plazo. El esquema de atraso cambiario con endeudamiento externo implementado a principios de la administración Macri fracasó, como en el pasado en la Argentina. Asimismo, incluso siendo exitosos, los salvatajes del FMI tienden a deprimir la demanda interna (consumo e inversión) por varios años, por lo que en el mejor de los casos la recuperación sería lenta.

Más allá de los problemas en el diseño económico, el acuerdo con el FMI luce muy difícil de sostener en términos políticos: ¿existe consenso social y la fortaleza política para atravesar varios años de ajuste?

Políticas de Estado. En síntesis, la herencia económica que recibirá el próximo presidente será muy compleja: tendremos que atravesar exitosamente un largo desfiladero para evitar un nuevo colapso económico.

La forma más segura de salir airosos de semejante travesía es logrando un acuerdo político-social-económico lo más amplio posible. Esto requiere romper el péndulo: la polarización nos encaminará a caer en “la grieta”. Es hora de que la dirigencia busque el consenso necesario para finalmente implementar políticas de Estado.

* Economista jefe y director de la consultora Ecolatina.

por Lorenzo Sigaut Gravina*

Comentarios